Санкции: время покупать РУСАЛ!

10 сен 20:53

Теория зависимого развития находит подтверждение во множестве эмпирических исследований динамики мирового фондового рынка. Систематическое политическое давление со стороны развитых держав на рыночную конъюнктуру развивающихся стран (emerging markets) на сегодняшний день является наиболее часто встречающейся формой интеграционного взаимодействия представителей международного финансового рынка.

В частности, негативное внешнее воздействие со стороны США оказывает существенное влияние на динамику курсовой стоимости бумаг РУСАЛа на Московской (MOEX: RUAL) и Гонконгской (HKEX: 0486) биржах. С учетом того, насколько быстро и резко рынки отреагировали на введение санкций против компании, необходимо более детально оценить степень неблагоприятного воздействия на деятельность РУСАЛа со стороны Управления по контролю за иностранными активами (OFAC, подразделение Министерства финансов США, занимающееся вопросами финансовой разведки, планированием и применением экономических и торговых санкций).

Помимо динамики мировых цен на алюминий, бокситы и глинозем, компании металлургического сектора чутко реагируют на изменение ключевых макроэкономических индикаторов. Кроме того, на отток иностранного капитала и динамику основных и отраслевых индексов развивающихся рынков оказывает существенное влияние появление новостных шоков о санкциях со стороны США. Управление контроля зарубежных активов (OFAC) Минфина США в апреле 2018 года опубликовало заявление о вводе первых ограничительных мер относительно ОК РУСАЛ. Рынки мгновенно отреагировали на поступившую информацию, что привело к резкому падению котировок РУСАЛа на Московской и Гонконгской биржах.

В дальнейшем США продолжали дополнять свои первоначальные заявления преимущественно смягчающими обстоятельствами. Однако в целом небольшие послабляющие меры не нашли отражения в динамике курсовой стоимости акций РУСАЛа. Рассмотрим эффект, который проявился под давлением со стороны США на показателях операционной отчетности и на динамике котировок акций компании.

АНАЛИЗ ДИНАМИКИ КОТИРОВОК РУСАЛА В ПЕРВОМ ПОЛУГОДИИ 2018

Источник: Google Finance.

С начала 2018 года рыночная цена обыкновенных акций РУСАЛа на Московской бирже демонстрировала умеренный нисходящий тренд. После объявления 6 апреля санкций со стороны США падение котировок резко ускорилось, составив к настоящему времени порядка 40%. По состоянию на 7 сентября цена акции РУСАЛа составляет 20,37 руб.

Наиболее серьезную роль в падении цены оказала информации о существенном увеличении политических рисков (в частности, со стороны OFAC), ценовые войны и введение импортных пошлин. Определенную роль оказывают также ожидания инвесторов относительно дальнейшего развития санкционной нагрузки со стороны стран Евросоюза. Рынок опасается дополнительных новостей от OFAC, ЕС, а также руководства самого РУСАЛа.

Помимо отрицательной динамики котировок на основных торговых площадках, тот же новостной фон подпитывает негативные ожидания инвесторов и относительно макросреды в пределах внутреннего рынка. Географически основные производственные мощности алюминиевой компании сконцентрированы преимущественно на территории Сибирского федерального округа, причем, компания Олега Дерипаски является одной из ключевых фигур в обеспечении инвестиционной привлекательности и социальной стабильности региона. Вероятность расширения санкций может побудить руководство компании расставить новые приоритеты в ее деятельности, а, учитывая существенный портфель реализуемых социальных программ и объем финансирования инфраструктурных проектов, возросший политический риск в перспективе может существенно дестабилизировать экономику всего региона. Сокращение рабочих мест, «заморозка» текущих инфраструктурных проектов – это лишь часть последствий изоляции РУСАЛа от мировых рынков и сокращения объема сбыта основных видов продукции.

АНАЛИЗ ФИНАНСОВОЙ ОТЧЕТНОСТИ ЗА ПЕРВОЕ ПОЛУГОДИЕ 2018

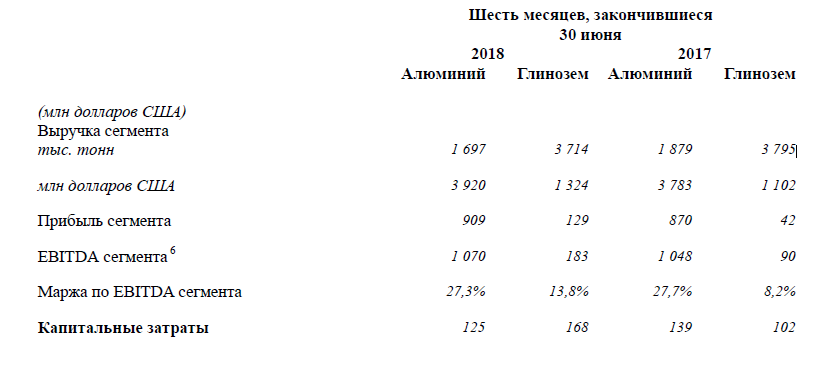

Несмотря уже на сложившийся вокруг компании негативный политический ландшафт, серьезного влияния на отчетность РУСАЛа пока не прослеживается. В первом полугодии 2018 года компания опубликовала весьма устойчивые результаты операционной и финансовой деятельности. Рассмотрим показатели основных стратегических бизнес единиц компании, а именно глиноземный и алюминиевый сегменты.

Источник: отчетность компании.

В первом полугодии 2018 года наблюдалась положительная динамика сегментной маржи по сравнению с аналогичным периодом прошлого года. Рост прибыли в глиноземном сегменте, в том числе, был связан с введением санкций против РУСАЛа, что привело к значительному сокращению объема производства и общему росту цены на глинозем в апреле 2018 года.

В 2017 году РУСАЛ увеличил объемы производства алюминия до 3,9 млн. тонн, объем производства глинозема – до 10,6 млн. тонн (5,8% и 6,3% мирового производства алюминия и глинозема соответственно).

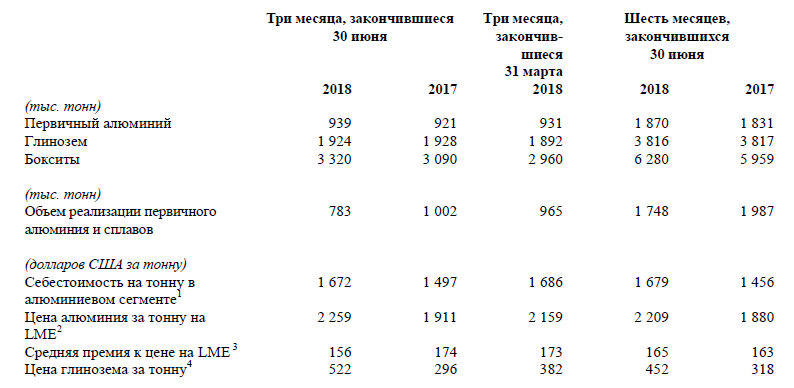

Основные операционные показатели 30.06.18:

Источник: Промежуточная финансовая отчетность за 6 мес. 2018.

Объем производства в первом полугодии 2018 года увеличился, однако реализация первичного алюминия сократилась в сравнении с аналогичным периодом прошлого года. Снижение объема реализации компенсировалось ростом цен на алюминий на LME. В свою очередь, увеличение себестоимости обусловлено в основном ростом цен на электроэнергию и пошлин. Отмечу, что в структуре себестоимости первичного алюминия наибольший процент принадлежит энергии и глинозему. Увеличение расходов по этим составляющим негативно влияет на валовую маржу. Однако рост цен на алюминий (LME) компенсирует возросшую себестоимость.

СРАВНИТЕЛЬНЫЙ АНАЛИЗ

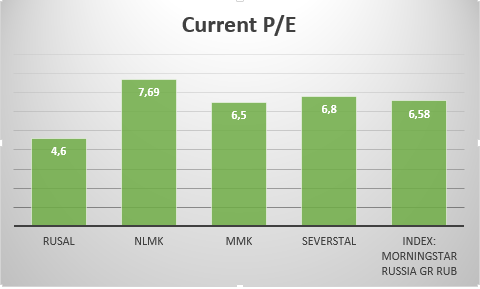

Источник: Morningstar.com

Анализ с использованием текущего доходного мультипликатора цена/прибыль выявил недооценку рынком бумаг РУСАЛа в сравнении с индексом Morningstar и основными представителями металлургической отрасли российского рынка.

ЗАКЛЮЧЕНИЕ

В целом наблюдается весьма устойчивая динамика производственных характеристик РУСАЛа в первом полугодии. В заключении можно констатировать, что негативное воздействие ограничительных мер со стороны Минфина США фактически нашло отражение двух наблюдаемых нами процессах:

1. Снижение котировок;

2. Незначительное сокращение сбыта ПДС в первом полугодии 2018 года.

Если отбросить негативные ожидания относительно возможного ухудшения политической конъюнктуры в ближайшем будущем, то, опираясь на позитивную динамику основных показателей операционной эффективности РУСАЛа, вполне логичным будет дать рекомендацию о покупке акций компании по текущему курсу.

На мой взгляд, снижение рыночной цены бумаг произошло исключительно под негативным новостным фоном со стороны OFAC. Однако в противовес негативным новостям, отчетность РУСАЛа продемонстрировала растущие операционных показатели, что, в совокупности с устойчивым ростом мировых цен на алюминий, является весьма существенным аргументом в пользу будущей эффективности инвестиций. Таким образом, падение цены акций, не подкрепленное существенными изменениями фундаментальных характеристик компании, имеет в значительной степени спекулятивный характер, а наблюдавшиеся ценовые просадки выгодны долгосрочным инвесторам, так как являются хорошим сигналом к покупке.

Также стоит учитывать текущую ситуацию на валютном рынке РФ, поскольку снижение курса рубля благоприятно повлияет на будущую выручку компаний металлургического сектора.

Тем не менее, сегодняшняя ситуация с РУСАЛом не является однозначной. С одной стороны, санкции, ожидание дальнейшего ухудшения политического климата, с другой – стабильные операционные показатели в первом полугодии 2018 года, а также заявление о готовности властей РФ в случае существенного ухудшения политического климата оказать помощь компании в виде закупки алюминия или выделения кредитов. Все это создает весьма противоречивую атмосферу среди инвесторов, поэтому в процессе принятия инвестиционного решения необходимо учитывать всю совокупность разнообразных факторов.

В частности, можно выделить следующие критерии, которые обуславливают инвестиционную привлекательность РУСАЛа для долгосрочных инвесторов в текущем анализируемом периоде:

- Ожидание роста объемов мирового спроса на продукцию компаний металлургического сектора;

- Повышение цен на алюминий;

- Привлекательный дисконт текущего уровня котировок акций РУСАЛа;

- Положительная динамика основных производственных метрик;

- Существенная недооценка по мультипликаторам;

- Снижение курса национальной валюты.

Это минимально необходимый набор критериев принятия решений о покупке с учетом общего негативного настроя относительно перспектив компании.

Инвестиционная идея:

Эмитент: ОК РУСАЛ (MOEX: RUAL)

Рекомендация: Покупать

Источник: http://investcafe.ru/blogs/25239/posts/81219