Полюс Золото — актуальная «защитная» идея

7 сен 20:54

Компания Полюс (PLZL), которая входит в десятку крупнейших золотодобывающих предприятий мира по запасам и объемам производства и включает в себя Лензолото, в середине августа отчиталась по МСФО за 1-е полугодие. Результаты оказались вполне достойными.

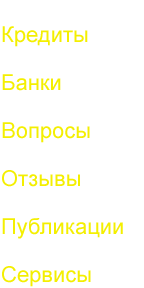

Ее выручка возросла на 14% г/г, до $1217 млн, а совокупные денежные затраты на производство и поддержание увеличились на 10% г/г, до $610 за унцию вследствие повышения коммерческих и административных затрат, а также роста расходов на вскрышные работы. Капитальные затраты увеличились на 73% г/г, до $322 млн, в связи со строительными работами на Наталкинском месторождении ($179 млн) и реализацией других проектов по развитию. EBITDA прибавила на 10% г/г, а чистая прибыль увеличилась на 21% г/г, до $603 млн.

Руководство компании планирует дальнейшее увеличение общего объема производства золота за счет запуска в эксплуатацию Наталкинского месторождения в конце 2017 года. Как ожидается, запуск этой добычной площадки также будет сопровождаться ростом капитальных затрат компании во 2-м полугодии. В то же время большая часть проектов развития действующих активов Полюса запланирована на нынешний год, поэтому в среднесрочной и долгосрочной перспективе мы можем увидеть значительный рост финансовых показателей компании.

Источник: polyus.com.

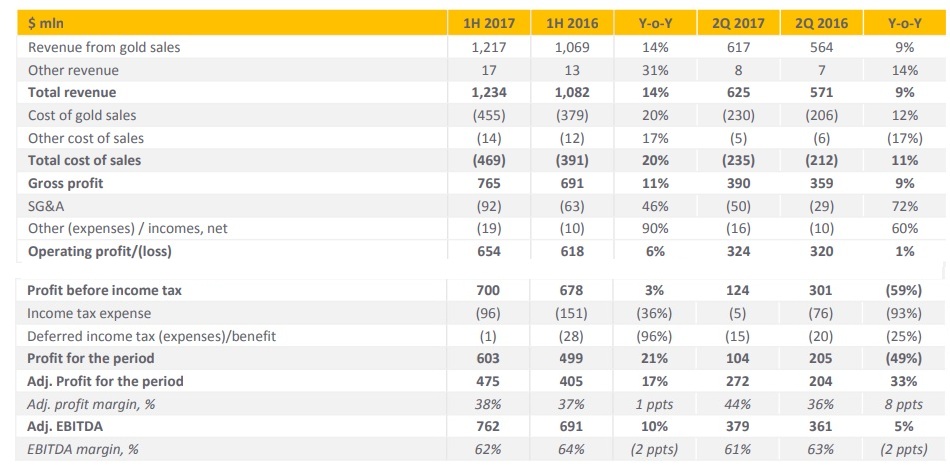

Если взглянуть на долгосрочные финансовые показатели компании на примере чистой прибыли, налицо существенный рост данного показателя по сравнению с аналогами. Неплохую динамику демонстрирует и Полиметтал. Другие компании сектора стагнируют в плане прибыли и вряд ли повторят успех Полюса. У Лензолота есть проблемы с издержками: в отчете за 1-е полугодие ее затраты на благотворительность превысили 1 млрд руб., что привело к значительному росту прочих операционных расходов, а это не очень благоприятно сказывается на инвестпривлекательности эмитента. Бурятзолото на данный момент испытывает трудности, связанные с истощением разведанных запасов и снижением содержания золота в руде. Эти проблемы не позволят компании в ближайшее время заметно улучшить финансовые показатели. Таким образом, Полюс Золото лидирует в отечественном секторе с точки зрения динамики финрезов.

Источник: данные компаний.

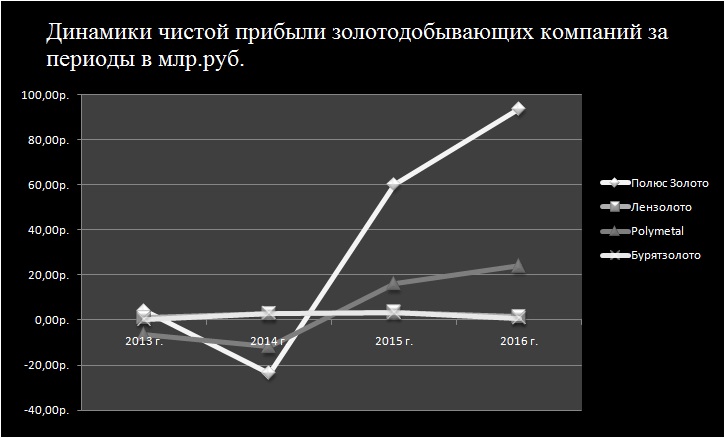

В 1-м полугодии текущего года мировой спрос на физическое золото увеличился на 17% г/г, до 1895 тонн. Однако если год назад этот рынок выглядел сбалансированным, то сейчас на нем образовался профицит в размере 138 тонн, несмотря на то, что объем запасов сократился примерно на 5%, до 2160 тонн. Во многом это обусловлено изменением ситуации в сегменте биржевых фондов (ETF), обеспеченных золотом, где было отмечено снижение спроса.

Прогнозы на 2-е полугодие и на 2018 год предполагают усиление спроса на ювелирные изделия из золота стороны Китая, Индии и США. В то же время производители начали активно сокращать производство руды из-за низких капитальных вложений в последние годы. Это, в свою очередь, приведет к дефициту на рынке золота в 2018 году и будет двигать его цену к $1500 за унцию.

Не стоит также забыть о спекулятивной позиции золота как страхового актива. В этом смысле ситуация складывается в его пользу. Усиление напряженности между США и Северной Кореей, замедление темпов роста экономики Китая, проблемы администрации Дональда Трампа, связанные с продвижением экономической реформы, стимулируют спрос на драгметалл. Этой осенью в связи с сокращением баланса ФРС картина может еще ухудшиться, ставя под удар финансовую стабильность развивающихся стран, что станет одним поводом для роста цен на золото.

Источники: Thomson Reuters GFMS, gold.org.

На текущий момент ожидаемая дивидендная доходность бумаг Полюса составляет скромные 2%. В то же время финансовые показатели компании улучшаются, долговая нагрузка снижается, а капитальные затраты, как ожидается, упадут после 2017 года. Это в перспективе позволит компании увеличить долю прибыли, направляемую на дивиденды.

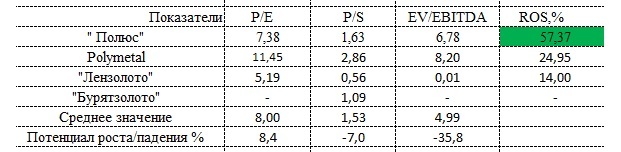

Что касается сравнительных мультипликаторов Полюс Золота, то по P/E компания недооценена на 8% по сравнению со средними значениями аналогов. Коэффициенты P/S и EV-to-EBIT указывают на незначительную переоценку. Полюс лидирует в секторе по показателю рентабельности продаж (ROS%), что указывает на эффективность менеджмента. Если резюмировать, то компания сейчас справедливо оценена рынком. Если вы выбираете между Полюс Золотом и Полиметаллом, то первый выглядит явным фаворитом.

Источник: quote.rbc.ru.

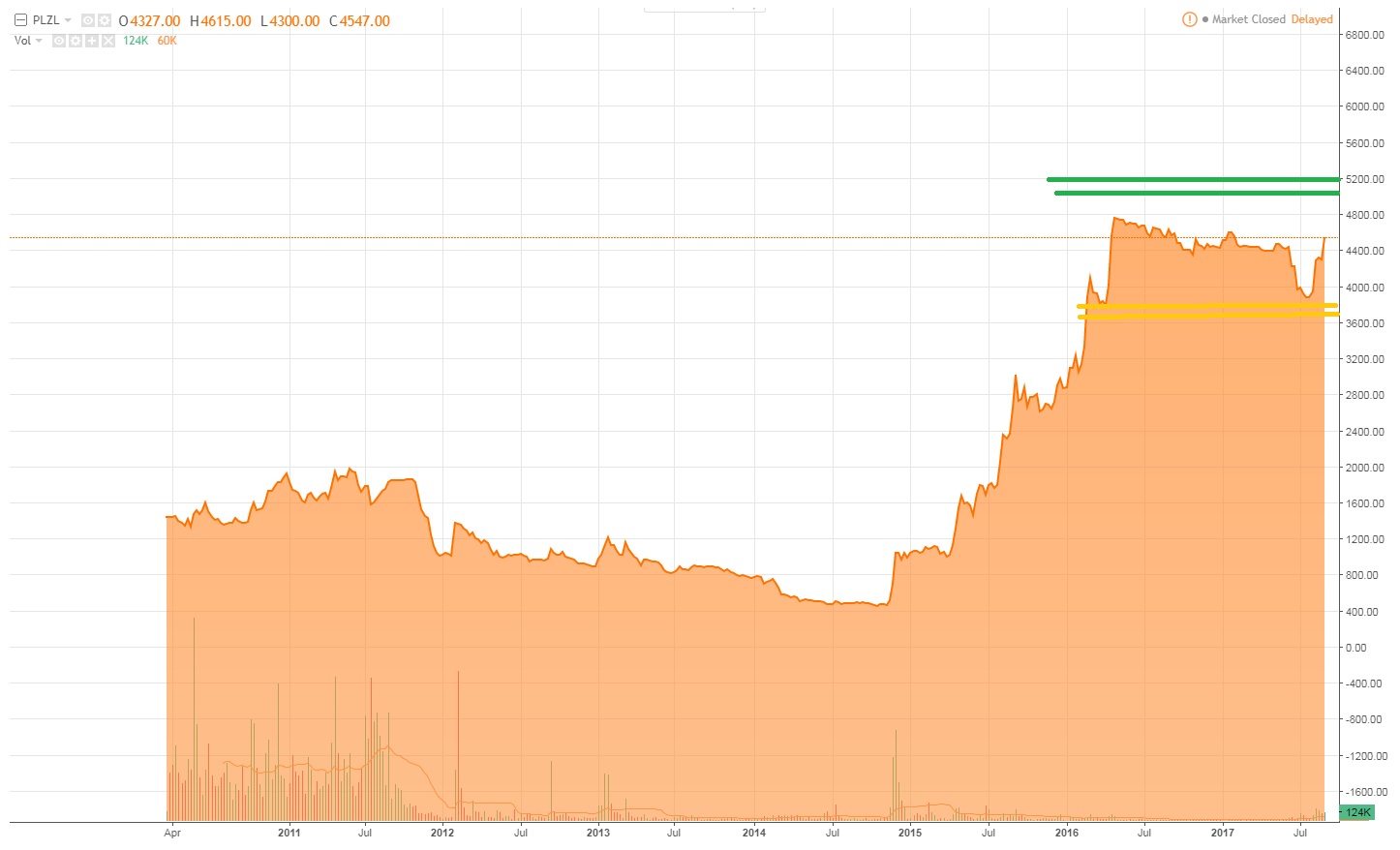

В 1-м полугодии текущего года стоимость золота выросла с $1140 до $1300, а российский рубль продолжил укрепляться, что привело к незначительному снижению стоимости акций Полюс Золота. Акции компании продемонстрировали активность на хорошем отчете за 1-е полугодие и недавнем росте золота. И, на мой взгляд, потенциал роста для данных акций еще не исчерпан.

Источни: tradingview.com.

Учитывая неплохой отчет компании, перспективы увеличения производственных показателей на 2-е полугодие, а также потенциал роста стоимости золота Учтивая вышесказанное, я вижу первый таргет по бумагам Полюс Золота на уровне 5 тыс. руб. и рекомендую их для включения в инвестиционные портфели в качестве защитного актива.

Источник: http://investcafe.ru/blogs/25052/posts/77391