Полиметалл: сильные итоги — хорошие перспективы

19 мар 20:29

По предварительным данным, выручка Полиметалла за 2019 год выросла на 19,3% г/г и составила $2,246 млрд благодаря удорожанию ключевых для компании металлов и увеличению продаж золота.

Источник: данные компании.

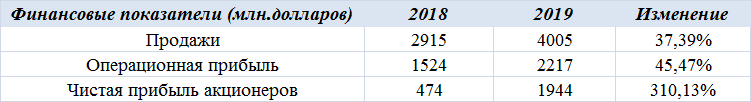

Объем реализации золота вырос на 28% г/г, до $1,882 млрд при повышении средней цены реализации на 13%. Доля продаж золота в выручке компании увеличился до 84% против 78% в 2018 году. Продажи серебра сократились на 8% г/г, до $349 млн при росте средней цены реализации на 11% . Доля реализации серебра в выручке сократилась до 16%. Доходы от остальных металлов упали на 56% г/г. Для сравнения: у Полюса выручка увеличилась на 37,4%.

Операционные расходы Полиметалла за отчетный год увеличились на 7,8% г/г, до $1,451 млрд. На динамику данного показателя повлияло повышение себестоимости продаж на 10% на фоне роста объемов производства и реализации, удорожания дизтоплива и увеличения амортизационных отчислений (в основном за счет Кызыла). На 19% из-за высоких цен на металлы поднялись затраты на выплаты НДПИ. У Полюса операционные издержки за прошлый год выросли на 28,5%.

Операционная прибыль Полиметалла за повысилась на 48,3% г/г, до $795 млн, при рентабельности 35,4%, тогда как у Полюса операционная прибыль выросла на 45,5% при марже 55,3%. Чистая прибыль акционеров Полиметалла поднялась на 35,6% г/г, до $480 млн, Полюс увеличил ЧП в 4,1 раза.

Таким образом, Полиметалл завершил 2019 год с хорошими финансовыми результатами, но немного уступил Полюсу в плане эффективности бизнеса.

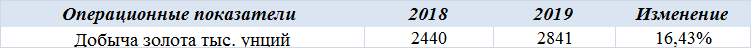

За прошлый год компания произвела 1614 тыс. унций золотого эквивалента, что на 3% превысило результат 2018 года, полученного в основном за счет увеличения добычи на Кызыле более чем 3,5 раза . Отмечу, что данный результат также на 4% превысил первоначальный производственный план компании, предполагавший выпуск 1,55 млн унций. В начале года топ-менеджмент компании подтвердил план произвести 1,6 млн унций золотого эквивалента за 2020-2021 годы.

Добыча золота за 2019 год увеличилась на 8% г/г и достигла 1316 тыс. унций. Производство серебра снизилось на 15% г/г, до 21,6 млн унций по причине продажи активов и запланированного снижения содержания драгоценного металла в руде, добытой на Дукате. Добыча меди также сократилась на 37% г/г, до 2,5 тыс. тонн.

Для сравнения: Полюс нарастил добычу золота на 16,4%, Селигдар — на 9,1%, а Петропавловск — на 39%.

Соотношение между чистым долгом и скорректированной EBITDA у Полиметалла на конец 2019 года сократилось на 0,57 п.п., до 1,38, что ниже целевых ориентиров компании, предполагавших уроовень 1,5. Совет директоров Полиметалла предложил выплатить в виде дивиденда $0,42 на акцию, или 50% скорректированной чистой прибыли за второе полугодие 2019 года. Таким образом, дивидендная доходность составляет 2,7% годовых.

По мультипликатору Р/Е акции Полиметалла торгуются с самым высоким значением по отрасли. Я рекомендую их держать, поскольку сохраняющаяся напряженность на мировых фондовых биржах из-за эпидемии коронавируса будет способствовать устойчивому спросу на защитные активы, к которым традиционно относятся драгоценные металлы. Это позволит компании получить дополнительный доход. Поддержку финансовым результатам окажет девальвация рубля. Таким образом, компания сможет использовать благоприятную для себя конъюнктуру рынка, нарастить выручку и прибыль, а также повысить дивидендные выплаты.

Источник: http://investcafe.ru/blogs/25249/posts/86065