Модельный портфель: рассчитываем на перспективу

25 мая 23:18

Вниманию читателей предлагается традиционный обзор результатов управления модельным портфелем Инвесткафе, сформированным из наиболее привлекательных акций отечественных эмитентов, за неделю. Кроме того, мы представляем инвестиционные идеи наступившей пятидневки — с 25 по 29 мая.

Вспомним ключевые события, повлиявшие на рынки ценных бумаг на прошлой неделе.

Если в предыдущих прогнозах от МВФ сообщалось, что по итогам текущего года экономика РФ недосчитается почти 4% ВВП, то в обновленном прогнозе Международного валютного фонда снижение оценивают в 3,4%. Уже в следующем году экономика России выйдет из рецессии и покажет рост в 0,2%. В МВФ в среднесрочной перспективе ждут роста экономики России на 1,5%. Также стало известно, что уровень безработицы в России опустился до 5,8% в апреле с 5,9% в марте. ЦБ продолжает ежедневные покупки валюты в объеме $200 млн. Приближается дата очередного заседания регулятора, на котором, вероятно, в очередной раз будет снижена учетная ставка. Таким образом, основные предпосылки для дальнейшего ослабления рубля остаются в силе. Это также способствует дальнейшему росту активности инвесторов на рынке отечественных облигаций. Рынки ожидают, что очередное снижение ставок может стать последним перед тем, как ЦБ возьмет паузу в смягчении монетарной политики в летний период, что в свою очередь грозит продолжительной коррекцией на рынках ценных бумаг. В пользу такого сценария говорит и заметная эскалация геополитического конфликта на Украине в преддверии очередного голосования ЕС по поводу продления санкций в отношении России.

Представитель управляющего совета ЕЦБ объявил о расширении программы количественного смягчения в текущем и следующем месяцах. Это стало третьим после Марио Драги и Кристиана Нойера заверением европейских монетарных властей о том, что программа количественного смягчения не только не будет свернута досрочно, но и в случае необходимости может быть расширена. Правда, с середины лета объем выкупа долговых бумаг снова сократится. Эта новость в сочетании с ухудшением в мае индекса деловых настроений в Германии и, напротив, весьма впечатляющими данными о продажах недвижимости в США отправила основную пару в «медвежьи» объятия.

Риторика Бенуа Кере убеждает в том, что сильный евро ЕЦБ не нужен, и рычаги для его ослабления у регулятора есть. В частности, в ближайшее время в целях профилактики дальнейшего роста курса единой валюты центробанк может уменьшить объемы залога банков Греции на 7 млрд евро, до 88 млрд. Сейчас греки располагают 80 млрд евро, предназначенными для решения проблем в финансовой сфере, а залог, равный 95 млрд евро, помогает системе оставаться на плаву и не доводить дело до масштабного банковского кризиса. Однако вышеупомянутая мера усилит данный риск и, конечно же, обвалит евро и окажет негативное влияние на европейские рынки ценных бумаг. Прогнозы игроков рынка валютных свопов подразумевают, что риск выхода Греции из состава валютного альянса приблизился к 75%. Страны-члены ЕС между тем обсуждают продление кредитной программы Греции еще на четыре месяца.

Интерес представляет статистика продаж жилья в США. По последним данным, зафиксирован лучший результат за восемь лет, а такой скорости (20%) увеличения объемов реализации не было с начала девяностых. Таким образом, рынок получил очередное доказательство того, что экономика Штатов восстанавливается активнее, чем европейская, а следовательно, векторы монетарной политики регуляторов еврозоны и США скоро разойдутся. Таким образом, рынок уже оценил такой опережающий индикатор, как состояние сектора недвижимости, значение которого для американской экономики трудно переоценить. Сильные данные по этому сектору дополняют убедительные результаты с рынка труда. Оба этих фактора стимулируют Федрезерв к принятию судьбоносного решения о повышении ставок. Глава ФРС Джанет Йеллен уже сообщила, что регулятор готов поднимать ставки в этом году после того, как экономика США оправится после неудачного 1-го квартала. Однако вряд ли в протоколе апрельского заседания FOMC будут содержаться прямые указания на сроки первого повышения процентных ставок.

ВВП Японии за первые три месяца календарного года на 0,2% превысил прогноз в поквартальном выражении, а в соотношении год к году прибавил сразу 2,4%, тогда как ожидалось повышение базового показателя лишь на 1,5%. Это не могло не порадовать «быков» по местным акциям. Что касается отчетности японских компаний за текущий финансовый год, то треть представленных на площадке в Токио эмитентов показала рост прибыли на 36%, чего не наблюдалось уже девять лет. Среднее повышение доходов абсолютного большинства компаний оказалось равно 6,8%.

Снижение запасов нефти в США за неделю составило 2,674 млн барр. против ожидаемого сокращения на 2,075 млн барр. Добыча нефти в стране снизилась на 112 тыс. барр. в сутки, до 9,262 млн барр. в сутки. Однако последний отчет BakerHughes свидетельствует о незначительном, но все-таки росте количества работающих буровых установок в стране. Тот факт, что недавний рост цен на нефть от минимумов ограничит снижение объемов добычи нефти в США, сдерживает рост цен на черное золото. В понедельник текущей торговой недели нефть Brent торговалась на уровне $65/73 за барр. по сравнению с $66,5 за барр. неделей ранее.

За период с 18 по 22 мая индекс ММВБ просел на 1,53%, достигнув 1665,66 пункта, а рассчитываемый в долларах США индекс РТС потерял 2,19%, опустившись до значения в 1051,21 пункта.

Пара USD/RUB по итогам прошлой торговой недели вновь подешевела, курс доллара вырос на 0,92%, до 50,03 руб., пара EUR/RUB подешевела на 2,93%, до 55,06 руб.

Рассмотрим календарь публикации макроэкономической статистики на текущую неделю.

Понедельник, 25 мая, не обещает быть насыщенным с точки зрения важной макроэкономической статистики. На крупнейших европейских рынках акций и в США торгов проходить не будет в связи с выходными днями. Интересным будет лишь публикация значения торгового баланса Японии в апреле.

Вторник, 26 мая, не будет богат на публикацию макростатистики, но все-таки заглянуть в календарь стоит. В первую очередь нужно отметить публикацию значения индекса потребительского доверия в США по состоянию на май. Ожидается его снижение до 95 пунктов по сравнению с 95,2 пунктами в апреле текущего года. Важными индикаторами состояния американской экономики также станут данные об объеме заказов на товары длительного пользования в апреле, а также объеме продаж вновь построенного жилья. Прогнозируется снижение первого показателя на 0,4% м/м в апреле после роста на 4,7% месяцем ранее. Что касается объема продаж нового жилья, то ожидается их рост в апреле до 510 тыс. по сравнению с 481 тыс. в марте.

В среду, 27 мая, стоит отметить лишь публикацию значения индекса потребительского доверия в Германии по состоянию на июнь. Консенсус-прогноз предполагает незначительное снижение до 10 пунктов по сравнению с 10,1 пунктами в мае.

В четверг, 28 мая, ожидается публикация важной статистики, касающейся состояния экономик Японии и ряда стран Европы, а также еврозоны в целом и США. До открытия торгов в России станет известна динамика розничных продаж в Японии в апреле. Затем будет опубликована динамика импортных цен Германии — крупнейшей экономики Еврозоны и страны-экспортера, которая должна выиграть от наблюдаемого ослабления единой валюты. Предполагается, что импортные цены в Германии снизятся в апреле на 0,6% г/г. В течение дня выйдет релиз по ВВП Великобритании в 1-м квартале текущего года. Прогноз подразумевает рост на 2,5% г/г. Также станет известно значение индекса делового климата в еврозоне в мае. Его значение прогнозируется на уровне 0,34 пункта по сравнению с 0,32 пунктами в апреле. Также традиционно для четверга в США станет известно количество новых первичных заявок на пособие по безработице за неделю.

В пятницу, 29 мая, стоит выделить публикацию значения индекса потребительской уверенности Великобритании и индекса потребительского доверия от университета Мичиган в США. Прогнозируется рост последнего до 89,9 пункта в мае по сравнению с 88,6 пунктами в апреле. Кроме того, в США будет опубликовано значение индекса деловой активности Чикаго за май. Ожидается рост до 53 пунктов против 52,3 пункта в апреле. Станет известно и значение ВВП США в 1-м квартале. Консенсус-прогноз подразумевает сокращение показателя на 0,8% по сравнению с ростом на 0,2% в 4-м квартале прошлого года. Из Японии поступят данные об уровне безработицы в апреле, динамике промпроизводства и уровне инфляции за апрель.

Модельный портфель Инвесткафе формируется на основании рекомендаций отраслевых аналитиков агентства, которые предлагают наиболее интересные акции по соотношению риск/доходность из списка самых ликвидных бумаг отечественного фондового рынка. Вес каждой бумаги в портфеле определяется на основании потенциала ее роста, рассчитанного методами фундаментального анализа. Цены, по которым будут производиться сделки, берутся по состоянию на закрытие пятницы либо другого последнего дня торговой недели. Начальная стоимость портфеля составляла 1 млн руб.

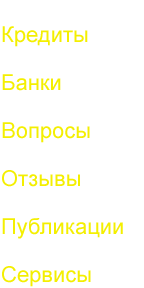

Предыдущий состав портфеля

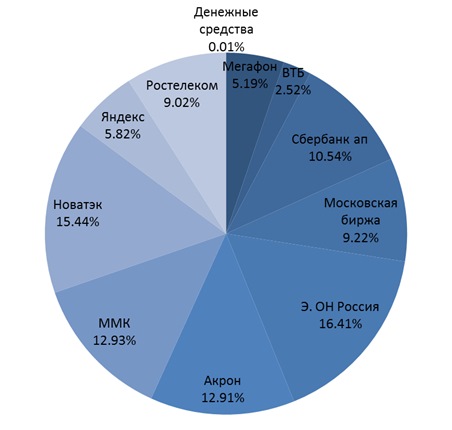

За прошедшую неделю стоимость совокупных активов модельного портфеля (акции+кэш) незначительно выросла. Его динамика оказалась заметно лучше динамики индекса ММВБ вторую неделю подряд.

Доходность модельного портфеля с момента начала отсчета по сравнению с бенчмарком в виде индекса ММВБ

Источник: инфографика Инвесткафе.

За последнюю неделю совокупные активы нашего модельного портфеля подешевели на 0,47% в то время как индекс ММВБ, как было указано выше, просел на 1,00%. Спред (разрыв в доходности) между ними вырос и составил 88,82 п.п. в нашу пользу. Бумаги, входящие в модельный портфель, на прошлой неделе показали разнонаправленную динамику.

Источник: расчеты Инвесткафе.

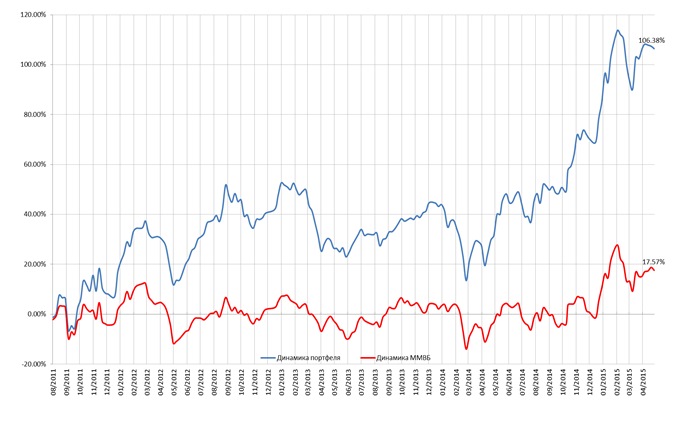

Мы решили не менять состав нашего модельного портфеля на текущей неделе и лишь увеличили долю акций Московской биржи и НОВАТЭКа.

Структура портфеля на новую неделю

ВТБ (финансовый сектор)

Целевая цена без корректировки на риски, ао: 0,05766 руб. Потенциал роста: -25,86%.

Операционные доходы до создания резервов Группы ВТБ в 2014 году выросли на 27,5%. Стоимость риска, отражая общую тенденцию в секторе, подскочила более чем вдвое: с 1,6% в 2013 году до 3,4% в 2014-м. Причиной стало повышение отчислений в резервы по сравнению с размером кредитного портфеля. Чистый процентный доход Группы ВТБ за прошлый год увеличился почти на 10%, а чистая процентная маржа снизилась на 0,4% г/г, до 4,1%. Разочаровала динамика чистой прибыли. Она составила лишь 800 млн руб. по сравнению с 101 млрд руб., полученных по итогам 2013 года.

Сбербанк (финансовый сектор)

Целевая цена без корректировки на риски, ап: 83,6 руб. Потенциал роста: 69,57%.

Из отчетности Сбербанка по МСФО за 2014 год следует, что операционные доходы до создания резервов выросли почти на 19% г/г, до 1,095 трлн руб., в то время как операционные расходы поднялись лишь на 12%, что весьма позитивно. Стоимость риска (отношение отчислений в резервы к среднему за период размеру кредитного портфеля) повысилась на 2,33% с 1,12% годом ранее. Как и другие представители банковского сектора, Сбербанк столкнулся с понижением процентной маржи: в его случае она упала на 30 б.п., до 5,6%. Чистая прибыль группы сократилась почти на 20%, до 290 млрд руб. Рентабельность собственных средств снизилась до 14,8% с 20,8% в позапрошлом году. Вместе с этим совокупные активы группы увеличились на 38,4%. Мы по-прежнему считаем, что Сбербанк лучше других сможет капитализировать намечающуюся нормализацию ситуации в банковском секторе. Снижение ключевой ставки в течение одного-двух месяцев приведет и к дальнейшему уменьшению процентных ставок для самих банков и их корпоративных и частных клиентов.

НОВАТЭК (нефтегазовый сектор)

Целевая цена без корректировки на риски: 456 руб. Потенциал роста: -11,01%.

НОВАТЭК одним из первых в секторе опубликовал отчетность по МСФО за 1-й квартал текущего года. В целом ее результаты можно охарактеризовать как позитивные. Компания продемонстрировала существенный рост основных финансовых показателей в довольно сложных рыночных условиях. Из слабых сторон опубликованной отчетности можно выделить лишь незначительное снижение рентабельности. Выручка НОВАТЭКа с января по март выросла на 28% кв/кв и достигла 113,7 млрд руб. Это произошло, несмотря на снижение объемов продаж природного газа на 10% при крайне низком росте цен реализации. Продажи сократились из-за падения потребления газа в связи со сравнительно теплой погодой, которая наблюдалась в регионах-потребителях в отчетном периоде. Причина повышения выручки НОВАТЭКа заключается в росте объемов реализации нафты и прочих продуктов переработки стабильного газового конденсата. Снижение долларовой цены реализации продуктов переработки из-за падения цен на нефть было почти полностью компенсировано обесценением рубля. Помогло и снижение экспортной пошлины. EBITDA НОВАТЭКа увеличилась на 21% кв/кв. Чистая прибыль компании в 1-м квартале выросла на 24% кв/кв. НОВАТЭК сгенерировал здоровый свободный денежный поток, увеличившийся почти вдвое и составивший 25,2 млрд руб. Этого компания добилась благодаря росту операционной прибыли, работе над оборотным капиталом и снижению капитальных затрат.

Ростелеком (сектор телекоммуникаций)

Целевая цена без корректировки на риски, ао: 130 руб. Потенциал роста: 61,69%.

Свои финансовые результаты по МСФО за 2014 год представил Ростелеком. Чистая прибыль компании за отчетный период составила 13,2 млрд руб. против 26,7 млрд руб. годом ранее, что обусловлено главным образом «бумажной» переоценкой финансовых инструментов в 2014 году, переоценкой гудвила, а также высокой базой 2013 года по причине положительного эффекта от деконсолидации ЗАО ГлобалТел. Что касается дивидендов компании, то по итогам 2014 года их планируется оставить на прошлогоднем уровне. Президент Ростелекома Сергей Калугин в ходе недавней телефонной конференции по итогам публикации финансовых результатов компании заявил, что «было бы правильно оставить размер выплаты дивидендов на уровне 2013 года». Напомним, что дивиденды компании за 2013 год составили 3,1 руб. на обыкновенную и 4,85 руб. на привилегированную акции, в сумме — 8,8 млрд руб. Значит, на эти же цифры можно опираться и при расчете дивидендов за прошлый год. В этом случае дивидендная доходность может составить 3,8% и 8,3% по обыкновенным и привилегированным акциям соответственно, если брать в расчет текущие котировки.

Московская биржа (финансовый сектор)

Целевая цена без корректировки на риски: 79,3 руб. Потенциал роста: 5,52%.

Московская биржа блестяще отчиталась по МСФО за 1-й квартал. Рост доходов практически по всем основным статьям позволил увеличить EBITDA и чистую прибыль более чем на треть. При этом рентабельность по EBITDA достигла невиданных высот, вплотную приблизившись к 80%. Операционные доходы компании выросли на 82,4% г/г, до 11,87 млрд руб. Во многом это было обусловлено активным переводом российскими банками валюты из-за рубежа в нашу страну, что поспособствовало повышению процентных доходов с 2,6 млрд до 8,1 млрд руб. В свою очередь комиссионные доходы выросли скромнее — всего на 7,8%, до 3,8 млрд руб., а и их доля в структуре операционных доходов не превысила 32%. Увеличение объема торгов на валютном рынке на 3,7% г/г обусловило повышение доходов в этом сегменте примерно на 7,5%, до 860 млн руб. Денежный рынок принес бирже около 430 млн руб. комиссионных доходов. И главным драйвером здесь стал переход от однодневных сделок РЕПО с Банком России к недельным. Рост объемов биржевых торгов по многим инструментам, а также увеличение размера клиентских остатков и высокие процентные ставки поспособствовали заметному повышению доходов Московской биржи в начале года и обеспечили ей исторически лучшие квартальные результаты по чистой прибыли, которая составила внушительные 7,2 млрд руб. (+127,2% г/г).

Акрон (сектор минеральных удобрений)

Целевая цена без корректировки на риски: 3000 руб. Потенциал роста: 32,63%.

Акрон представил отчетность по МСФО за 2014 год, который отметился значительными геополитическими событиями, напрямую отразившимися на российской экономике и отдельных отечественных компаниях. Однако благодаря сбалансированной бизнес-модели, во многом ориентированной на экспорт, Акрону удалось добиться неплохих финансовых результатов. Стагнация мировых цен на удобрения была с лихвой компенсирована девальвацией рубля, а также ростом объемов продаж Акрона на 2%, до рекордных 6,3 млн тонн, благодаря чему выручка компании в 2014 году увеличилась на 10% и достигла 75 млрд руб. Так как значительной динамики мировые цены на удобрения в прошлом году не показали, компания уделила большое внимание вопросам снижения себестоимости производства и сокращения издержек. Из-за высокой доли валютной составляющей коммерческие, общие и административные расходы выросли на 22%, а транспортные прибавили порядка 17%. EBITDA немного превысила 20 млрд руб., увеличившись на 32% г/г. Рентабельность по этому показателю стала выше на 4 п.п. и достигла 27%, что связано прежде всего с заметным ослаблением курса рубля. А вот чистая прибыль испытала на себе главный удар от отрицательных курсовых разниц и переоценки валютных обязательств, сократившись за год почти в два раза — до 6,9 млрд руб.

ММК (сектор черной металлургии)

Целевая цена без корректировки на риски: 16,005 руб. Потенциал роста: 9,04%.

Несмотря на трехкратный рост котировок по итогам 2014 года, акции ММК по-прежнему сохраняют хороший потенциал для дальнейшего движения наверх. Отличные производственные показатели прошлого года и ослабление рубля могут стать отличными драйверами для этого. ММК по итогам года смог увеличить общее производство стали на 9,1%, чугуна ― на 7,2%, а отгрузку товарной металлопродукции ― и вовсе на 9,2%. При этом, благодаря хорошей конъюнктуре на сырьевых рынках и эффекту девальвации рубля в течение всего 2014 года компания смогла нарастить экспортные поставки своей продукции почти на четверть. В адрес трубных предприятий ММК отгрузил свыше 2,78 млн тонн различной металлопродукции. Эта цифра стала абсолютным рекордом для компании не только за новейшую российскую историю, но и за все постсоветское прошлое. На всех этих позитивных новостях и рекордных результатах производственной деятельности акции ММК в 2014 году стали одними из лидеров роста капитализации в металлургическом секторе, показав повышение более чем в три раза после обновления своего исторического минимума в марте. И сейчас нет никакого смысла избавляться от бумаг компании, потому что этот рост еще не исчерпан. Металлург завершил крупные инвестиционные проекты, у него невысокий долг, а значит, нет никаких причин собирать на балансе денежный поток. Гораздо целесообразней будет направлять эти деньги акционерам в виде дивидендов, что дополнительно повысит привлекательность бумаг эмитента.

Мегафон (сектор телекоммуникаций)

Целевая цена без корректировки на риски: 1059 руб. Потенциал роста: 26,83%.

Ведущий российский оператор связи Мегафон объявил консолидированные финансовые результаты по МСФО за 1-й квартал 2015 года. Подтверждая слова генерального директора компании Ивана Таврина о приоритете создания новых продуктов и услуг, Мегафон в первые месяцы текущего года уже успел заключить ряд соглашений с такими компаниями, как Nokia, Связной и QIWI. Это позволит в будущем заметно расширить и модернизировать предоставляемые услуги. Эффективность клиентоориентированного подхода компании подтверждает выросшее на 3,3% количество абонентов, которое на конец марта достигло 72 млн В первые три месяца текущего года выручка компании снизилась на 1,2%, до 73,9 млрд руб. Подобное падение можно объяснить влиянием Олимпиады на этот показатель в 2014 году. Благодаря уверенному увеличению базы корпоративных клиентов и услуг широкополосного интернета доходы от услуг фиксированной связи продемонстрировали рост на 3,9%, до 5,5 млрд руб., а от передачи данных — на 10,4%, до 17,8 млрд руб., нивелировав тем самым эффект высокой базы в период проведения Олимпийских игр. Благодаря росту процентных доходов и активному управлению депозитным портфелем чистая прибыль компании выросла на 2,4%, до 7,4 млрд руб. Однако девальвация рубля и связанное с этим увеличение расходов на международный трафик негативно сказались на показателе OIBDA, который по сравнению с аналогичным периодом прошлого года снизился на 1,7%.

Яндекс (сектор информационных технологий)

Целевая цена без корректировки на риски:1950 руб. Потенциал роста: 110,13%.

Яндекс опубликовал откровенно слабые результаты за 1-й квартал 2015 года, однако у инвесторов остается шанс на возможный бонус в случае выигрыша компании в иске против Google. Рекламная выручка Яндекса на 90% генерируется контекстной рекламой, а потому доля поисковых запросов — ключевой фактор успеха компании. И как раз тут новости неутешительны. За 1-й квартал текущего года доля Яндекса на родном рынке поиска сократилась на 1,10% и составила 58,6%, в то время как Google прирос на 1,5% и достиг 33,1%. Если тенденция сохранится, приблизительно в 2017 году доли данных поисковых систем на рынке России сравняются в районе 48%. Выручка компании составила 12,339 млрд руб., увеличившись на 13,4% г/г и сократившись на 15,9% кв/кв. Это самый худший темп прироста как минимум с 2012 года. Чистая прибыль, номинированная в рублях, упала на 20,6% г/г и 71,9% кв/кв. Скорректированная EBITDA в рублях опустилась на 11,7% г/г и 41,2% кв/кв. В то же время стоит пожелать удачи Яндексу рассмотрении его иска в ФАС против Google. Рассмотреть его антимонопольное ведомство планирует в мае. Психологически шансы Яндекса укрепляет подача 16 апреля Еврокомиссией антимонопольного иска к Google. ЕК обвиняет интернет-гиганта в нарушении алгоритма поисковой выдачи, в которой предпочтение отдается страницам собственной торговой площадки независимо от действительного соответствия запросу.

Э.ОН Россия (электроэнергетический сектор)

Целевая цена без корректировки на риски: 3,15 руб. Потенциал роста: 0,48%.

Э.ОН Россия отчиталась за 1-й квартал 2015 года по МСФО. Финансовые результаты оказались несколько ниже прошлогодних значений, что связано в первую очередь с падением объема генерации электроэнергии сразу на 18,2% из-за снижения спроса, а также с аварией на Сургутской ГРЭС-2, которая произошла 4 января и теперь потянет за собой финансовые расходы на сумму в 1,15 млрд руб. при страховых выплатах в 589 млн руб. Выручка Э.ОН Россия за год снизилась на 7,1%, до 19,1 млрд руб., и всему виной стали доходы от реализации электроэнергии и мощности, на которые приходится порядка 96% от всего оборота компании и которые потеряли в годовом выражении 7,2%. Зато операционные расходы приятно удивили, сократившись более чем на 5% прежде всего благодаря неожиданному уменьшению топливных затрат почти на 15%. Это позволило операционной прибыли по итогам 1-го квартала показать прирост на 1,1%, до 4,2 млрд руб. А вот финансовых доходов компания недосчиталась, и они сократились сразу на четверть в годовом выражении. Именно по этой причине итоговые значения EBITDA и чистой прибыли в отчетном периоде оказались ниже прошлогодних значений, сократившись на 4,0% и 3,4% соответственно. При этом скорректированная чистая прибыль осталась на прошлогоднем уровне и составила 17,06 млрд руб., хотя менеджмент компании рассчитывал на более скромный результат в 15 млрд руб. Перевыполнить план по этому показателю удалось благодаря сокращению издержек сразу на 7,2%. Э.ОН Россия продолжает оставаться самой эффективной энергетической компанией с лучшей дивидендной доходностью, которая по итогам 2014 года может превысить 11%.

Источник: http://investcafe.ru/blogs/10513/posts/57039