Инфляция сгущает тучи над рынком долга

19 ноя 16:37

Общая обстановка и события на рынках долга

ФК Открытие в отчетности за третий квартал сообщила о приобретении купонных облигаций Банка России — выпуска КОБР-12 с погашением 14 ноября года стоимостью 100,91 млрд руб. и КОБР-13 с погашением 12 декабря стоимостью 80,285 млрд руб. Также ФК Открытие передала в Банк Траст непрофильные активы на сумму 438 млрд руб., тем самым погасив свою задолженность перед ЦБ.

Дефолты по купонным выплатам по облигациям серии 01 на прошедшей неделе допустили компании Синтагма и Стройтемп.

Регуляторы и операторы финансовых рынков

По данным доклада ЦБ «О динамике развития банковского сектора Российской Федерации», прибыль отечественных кредитных организаций за январь-октябрь выросла по сравнению с тем же периодом прошлого года в 1,7 раза, достигнув 1,183 трлн руб. Рентабельность активов по банковскому сектору с учетом сентябрьской динамики увеличилась с 1% до 1,5%. Сами активы банковского сектора за десять месяцев в абсолютном выражении выросли на 5,846 трлн руб., до 90,6 трлн руб. Увеличение более чем на 80% обеспечено повышением объем рублевых активов на 4,886 трлн руб. (+7,4%), в то время как активы в иностранной валюте сократились на $26,3 млрд (-8%). В результате активы банковского сектора с устранением влияния валютной переоценки повысились на 4%. Темп роста объемов кредитования экономики и нефинансовых организаций ускорился более чем вдвое, составив 9,6% против прошлогодних 4,7% и 5,9% против 2,9% соответственно. Объем кредитования физлиц увеличился на 18,7% против 9,8% за январь-октябрь 2017 года при продолжающемся улучшении качества портфеля. В октябре 2018-го вклады населения выросли на 0,6%, до 27,1 трлн руб. (29,9% от совокупных пассивов банковского сектора).

Депутаты изучают предложения передавать в бюджет невостребованные банковские вклады, сообщил председатель комитета Госдумы по финансовому рынку Анатолий Аксаков. Объем зависших средств на счетах спящих клиентов оценивается в миллиарды рублей.

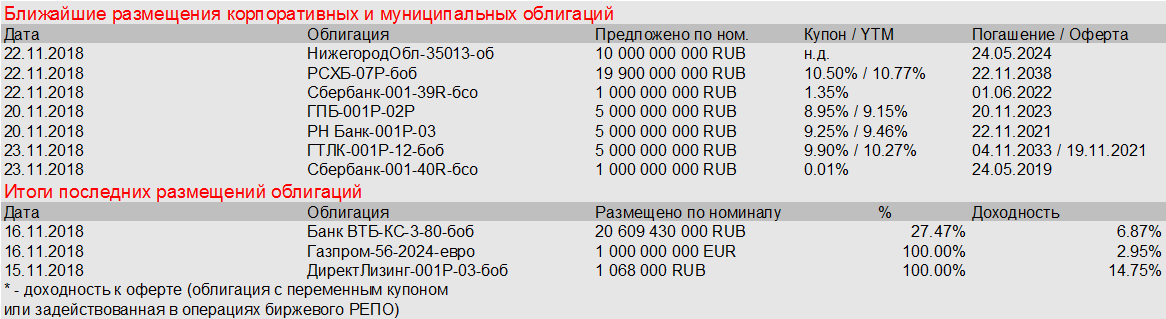

Параметры текущих и состоявшихся подписок

Минфин разместил ОФЗ серии 25083 с постоянным купоном 7,0% годовых с погашением в 2021 году при спросе 17,50 млрд руб. в объеме 4,99 млрд руб. (100,0% заявленного) по средневзвешенной цене 96,61% от номинала со средневзвешенной доходностью 8,44%. Также покупателям предложены ОФЗ серии 29012 с переменным купоном на основе ставки RUONIA погашением в 2022 году при спросе 12,21 млрд руб. в объеме 5,00 млрд руб. (100,0% заявленного) по средневзвешенной цене 99,80% от номинала со средневзвешенной доходностью 7,86%.

Русгидро выпустила трехлетние еврооблигации объемом 1,5 млрд юаней с доходностью 6,125% годовых. Это стало крупнейшим размещением облигаций в офшорных юанях корпоративного иностранного эмитента. Инвесторы из АТР выкупили 82% выпуска, российские — 17%. Фондам досталось 69% выпуска, банкам — 31%. Совокупный спрос составил 2,5 млрд юаней. Организаторами выступили Газпромбанк, J.P. Morgan и ВТБ Капитал.

Спрос на длинные пятилетние еврооблигации Газпрома превысил 1 млрд евро. Первоначальный ориентир доходности выпуска с погашением в январе 2024 года составлял около 3,125% годовых, но в ходе сбора заявок эмитент снизил его до 2,95-3,05% годовых. Организаторами размещения выступают Газпромбанк, J.P. Morgan и UniCredit. В понедельник сообщалось о планах Газпрома разместить пятилетние евробонды в евро в зависимости от конъюнктуры рынка.

Денежный рынок и инфляция

Росстат сообщает, что потребительские цены в России с 7 по 12 ноября повысились на 0,2% после роста на 0,1% в предыдущие семь недель подряд. С начала текущего месяца инфляция составила 0,3%, а с начала нынешнего года добралась до 3,2%.

Объем денежной базы в РФ в узком определении за неделю со 2 по 9 ноября увеличился на 31,8 млрд руб. — с 10 трлн 270,2 млрд руб. до 10 трлн 302 млрд руб. Ставки Mosprime к концу недели находились в диапазоне 7,40-8,45%. Средневзвешенная за неделю ставка RUONIA составляла 7,26%, общий объем сделок по ней равнялся 863,2 млрд руб. Задолженность банков по операциям репо перед ЦБ составила 4,51 млрд руб. Сделки прошли на основе аукционов с фиксированной ставкой. На аукционах валютного репо активности не было. Сальдо операций ЦБ с банковским сектором по представлению и абсорбированию рублевой ликвидности на 16 ноября составило 25,1 млрд руб.

Международные резервы РФ со 2-го по 9 ноября выросли на 0,4%, до $461,5 млрд.

Состояние публичного рынка долга

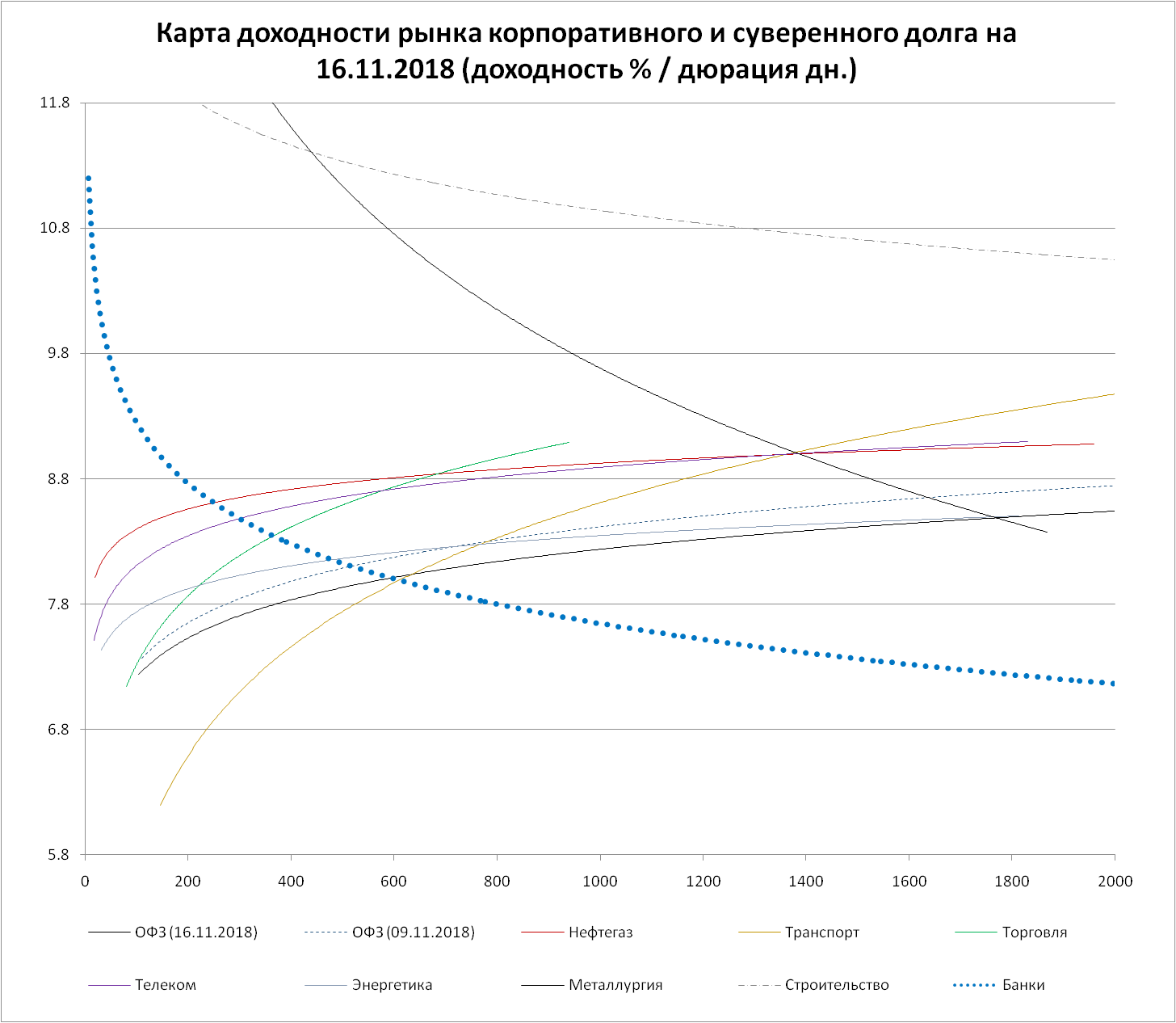

Доходности ОФЗ на прошлой неделе скорректировали предыдущий рост и снизились в среднем на 0,18 п.п.

В нефтегазовом сегменте рынка корпоративного долга доходности облигаций за неделю снизились в среднем на 0,10 п.п., в телекоммуникационном — на 0,15 п.п., в банковском — на 0,32 п.п. В транспортном и торговом сегментах YTM оставались без изменений. В энергетическом сегменте они выросли в среднем на 0,15 п.п., в металлургическом — на 0,27 п.п., в строительном — на 0,19 п.п.

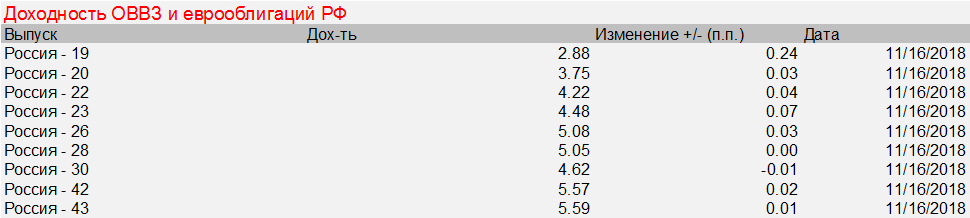

Средний темп повышения YTM суверенных еврооблигаций составил 0,05 п.п.

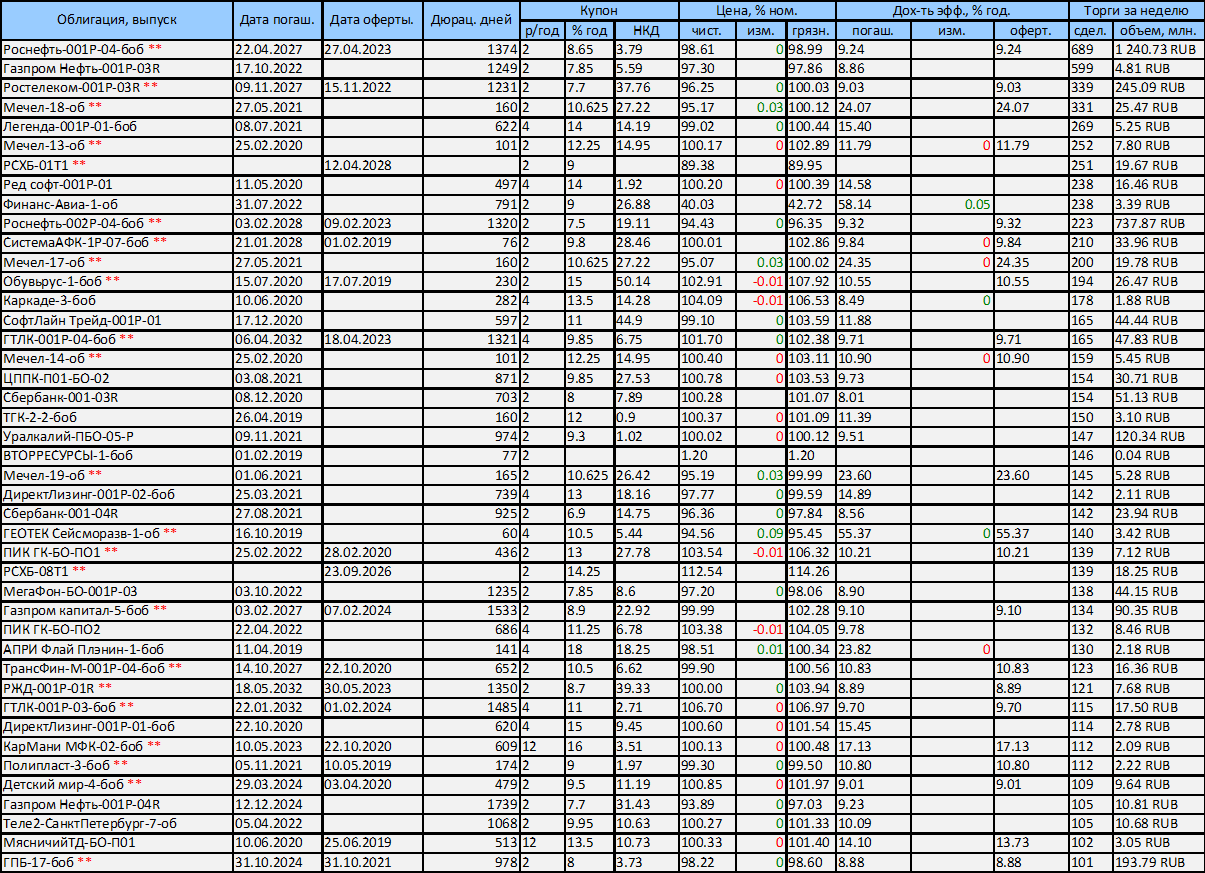

Перечень облигаций, вокруг которых совершено наибольшее число сделок

Источник: http://investcafe.ru/blogs/24545/posts/81950