Две причины купить ЛУКОЙЛ

5 сен 18:37

Мы наблюдаем стабильный восходящий тренд на рынке черного золота, который может усилиться в ноябре, когда в силу вступят американские санкции в отношении экспорта иранской нефти. Нельзя обойти стороной и фактор девальвации рубля. Минфина РФ, хоть и прекратил покупки валюты для своих резервов, но все же продолжит это делать после 30 сентября. В связи с этим, мы не увидим серьезного укрепления рубля даже с учетом роста долларовых котировок Urals. Для ЛУКОЙЛа это означает рост доходов, что приободрит инвесторов открывать длинные позиции по бумагам.

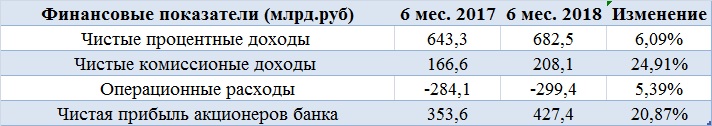

Выручка ЛУКОЙЛА по итогам первого полугодия 2018 года увеличилась на 32,1% в годовом выражении, достигнув отметки 3,68 трлн. руб. В отчетном периоде все представители нефтегазового сектора получили серьезное преимущество в виде девальвации рубля, а также роста котировок сорта Urals. Прямые конкуренты продемонстрировали разнонаправленную динамику: Роснефть и Татнефть опередили ЛУКОЙЛ по темпу роста продаж на 2,7% г/г и 1,1% г/г/, а Газпром нефть отстала на 7,6% г/г.

Источник: данные компании.

Операционная прибыль ЛУКОЙЛа за период с января по июнь увеличилась на 48,5% г/г, до уровня 329,3 млрд. руб. Операционная рентабельность оказалась на отметке 8,9%, что на 1% больше, чем годом ранее. По этому показателю компания значительно уступает своим прямым конкурентам. Особняком здесь стоит Татнефть, у которой операционная маржа составляет 30,6%. Далее идут Газпром нефть и Роснефть, у которых операционная рентабельность находится на уровне 18,4% и 15,1%. На Дне инвестора, который состоялся в столице Великобритании 23 марта текущего года, топ-менеджмент анонсировал комплекс мероприятий, направленный на сокращение издержек и увеличение рентабельности бизнеса. Уровень затрат в ЛУКОЙЛе достаточно высокий на фоне конкурентов по отрасли и темп роста операционной рентабельности сейчас достаточно скромный. Посмотрим, что будет по итогам второго полугодия.

Чистая прибыль ЛУКОЙЛа по итогам шести месяцев 2018 года увеличилась на 37,5%, достигнув отметки 276,3 млрд руб. В отчетном периоде компания смогла сократить как чистый долг на 41,9%, до уровня 203 млрд. руб., так и объем капитальных затрат на 11%, до уровня 227 млрд. руб. На этом фоне свободный денежный поток увеличился на 120,5%, до уровня 183 млрд. руб. Для инвесторов это позитивный сигнал, поскольку позволяет рассчитывать на увеличение дивидендов.

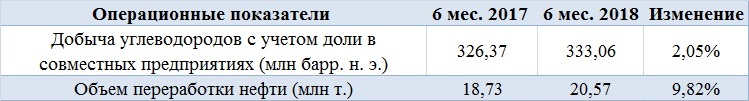

Источник: данные компании.

ЛУКОЙЛ сократил объем добычи нефти в первом полугодии на 1,2% в годовом выражении, до уровня 324,4 млн. барр. Негативная динамика обусловлена пактом ОПЕК+, который был подписан в ноябре 2016 года и направлен на сокращение добычи черного золота, чтобы уменьшить запасы в хранилищах стран ОСЭР ниже пятилетнего среднего уровня. Это цели ОПЕК+ достиг в мае текущего года. Необходимо отметить, что у основных конкурентов добыча нефти сократилась меньше: у Роснефти на 0,2% г/г, у Газпром нефти на 0,5% г/г и у Татнефти на 0,7% г/г.

ЛУКОЙЛ в отчетном периоде увеличил добычу газа на 20,1%, до уровня млрд. куб. м., что является максимальным темпом роста среди основных конкурентов. Напомню, что Газпром нефть увеличила добычу газа на 8,2% г//г, а Роснефть и Татнефть, напротив, сократили показатели на 2,6% г/г и 8,6% г/г/ соответственно. ЛУКОЙЛ существенно увеличил добычу голубого топлива в Узбекистане. Компания планирует наращивать добычу газа в Узбекистане во втором полугодии, чтобы увеличить объем экспорта в Китай. Прогнозы Международного Энергетического Агентства указывают на увеличение мирового спроса на природный газ, и топ-менеджмент ЛУКОЙЛа делает верную “ставку”, увеличивая объем производства голубого топлива.

Объем переработки нефти у ЛУКОЙЛа увеличился на 0,6% г/г и достиг отметки 30,9 млн т. Основные конкуренты продемонстрировали разнонаправленную динамику: Татнефть и Газпром нефть увеличили показатели на 20,8% и 9,8%, а Роснефть, напротив, сократила объем переработки черного золота на 0,54%. В рамках Дня инвестора в Лондоне топ-менеджмент заявил о необходимости увеличения объема переработки нефти, развитии газохимии. Даунстрим позволит компании существенно увеличить показатель EBITDA.

По мультипликатору P/E обыкновенные акции ЛУКОЙЛа торгуются на 32% ниже среднего значения по отрасли, что предполагает потенциал роста котировок в область 6240,96. На мой взгляд, данный уровень может быть достигнут на горизонте ближайших девяти месяцев по двум причинам. Во-первых, мы наблюдаем стабильный восходящий тренд на рынке черного золота, который может усилиться в ноябре, когда в силу вступят американские санкции в отношении экспорта иранской нефти.

Нельзя обойти стороной и фактор девальвации рубля. Минфин РФ, хоть и прекратил покупки валюты для своих резервов, но все же продолжит это делать и после 30 сентября. В связи с этим, мы не увидим серьезного укрепления рубля, даже с учетом роста долларовых котировок Urals. Для ЛУКОЙЛа это означает рост доходов, что приободрит инвесторов открывать длинные позиции по бумагам. Во-вторых, ЛУКОЙЛ 3 сентября объявил старт программы “buy back”, что было позитивно воспринято рынком и будет оказывать поддержку котировкам.

Источник: http://investcafe.ru/blogs/22555/posts/81113