Долговые бумаги наращивают доходность

28 янв 17:34

Общая обстановка и события на рынках долга

Банк России утвердил план по предупреждению банкротства Московского индустриального банка, занимавшему 32-е место по размеру активов среди отечественных кредиторов. Функции временной администрации в нем будет выполнять УК ФКБС. Регулятор оценивает размер дисбаланса между активами и пассивами Московского индустриального банка на уровне от 60 млрд до 100 млрд руб.

Газпромбанк планирует привлечь бессрочные субординированные депозиты от Газпрома объемом 90 млрд руб. для увеличения собственного капитала, заем будет предоставлен не позднее 31 января. Срок его возврата не установлен, но не может быть ранее пяти лет с даты включения суммы займа в состав источников дополнительного капитала банка.

S&P подтвердило долгосрочный кредитный рейтинг России в иностранной валюте на инвестиционном уровне BBB- со стабильным прогнозом.

Дефолт по купонным выплатам и погашению по облигациям серии БО-001Р-01 допустили Домашние деньги.

Регуляторы и операторы финансовых рынков

Средняя максимальная ставка топа-10 российских банков по депозитам физических лиц в рублях, согласно данным ЦБ, еще немного выросла, составив по итогам второй декады января 7,55% против 7,53% за первую декаду. Также регулятор предварительно оценил прибыль российского банковского сектора по итогам 2018 года в 1,3 трлн руб.

В ушедшем году Банк России зафиксировал значительный рост объемов розничного банковского кредитования. Банковская розница увеличилась в объемах на 22,8%, тогда как корпоративное кредитование прибавило лишь 5,8%. В абсолютных цифрах кредитование юрлиц по-прежнему лидирует. Так, объем розничного портфеля на 1 января 2019 года достиг 14,9 трлн руб., а корпоративный портфель оказался более чем вдвое больше — 33,4 трлн руб. Совокупный портфель банковских кредитов нефинансовым организациям и населению за год увеличился на 10,7%.

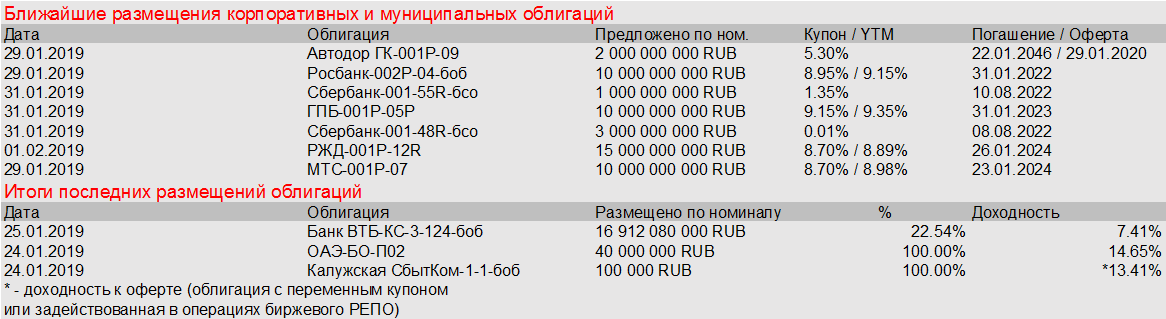

Параметры текущих и состоявшихся подписок

Минфин разместил ОФЗ серии 26209 с постоянным купоном 7,6% и погашением в 2022 году при спросе 16,00 млрд руб. в объеме 10,01 млрд руб. (50,09% заявленного) по средневзвешенной цене 99,16% от номинала со средневзвешенной доходностью 8,04%. Также покупателям предложены ОФЗ серии 26225 с постоянным купоном 7,25% и погашением в 2034 году при спросе 8,13 млрд руб. в объеме 7,48 млрд руб. (74,87% заявленного) по средневзвешенной цене 91,03% от номинала со средневзвешенной доходностью 8,47%.

Альфа-банк в Лондоне проводит роуд-шоу по размещению еврооблигаций в рублях. В зависимости от рыночных условий инвесторам могут быть предложены евробонды с дюрацией от трех до пяти лет.

Денежный рынок и инфляция

По данным Росстата, с начала месяца потребительские цены увеличились на 0,9%, а с 15 по 21 января инфляция составила 0,2%. За весь 2018 год потребительские цены выросли на 4,3%.

Объем денежной базы России в узком определении на 18 января составил 10 трлн 384,8 млрд руб., сократившись за неделю на 38,7 млрд руб. Ставки Mosprime к концу первой недели января находились в диапазоне 7,95-8,68%. Средневзвешенная за неделю ставка RUONIA составляла 7,89%, общий объем сделок по ней равнялся 652,1 млрд руб. Сальдо операций ЦБ с банковским сектором по представлению и абсорбированию рублевой ликвидности на 25 января равнялось 146,2 млрд руб.

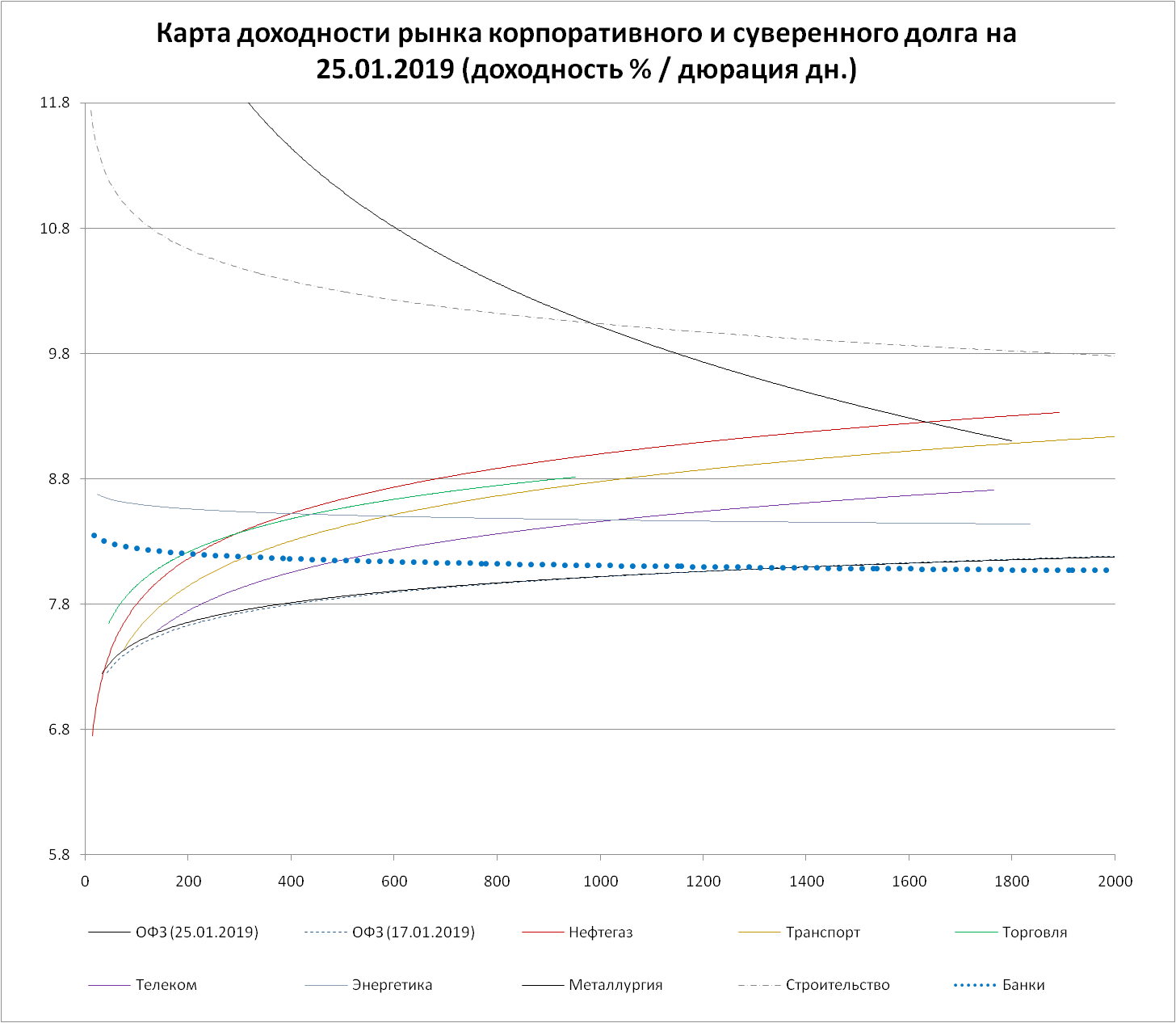

Состояние публичного рынка долга

Доходности ОФЗ на прошедшей неделе не претерпели никаких изменений.

Также не отмечается выраженной динамики в доходностях облигаций нефтегазового и строительного и банковского сегментов рынка корпоративного долга. В транспортном сегменте YTM облигаций выросли на 0,12 п.п., в торговом на — 0,11 п.п., в энергетическом — на 0,33 п.п., в металлургическом — на 0,17 п.п. В телекоммуникационном сегменте доходности снизились на 0,13 п.п.

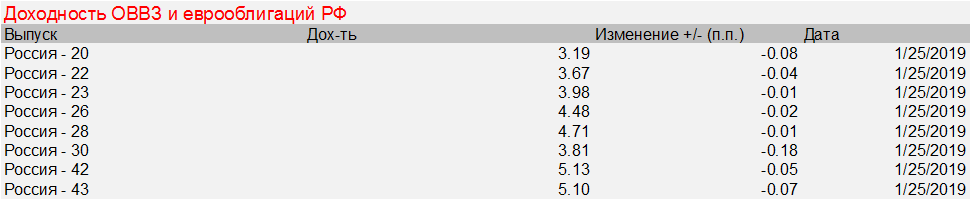

Доходности суверенных еврооблигаций в среднем опустилась на 0,06 п.п.

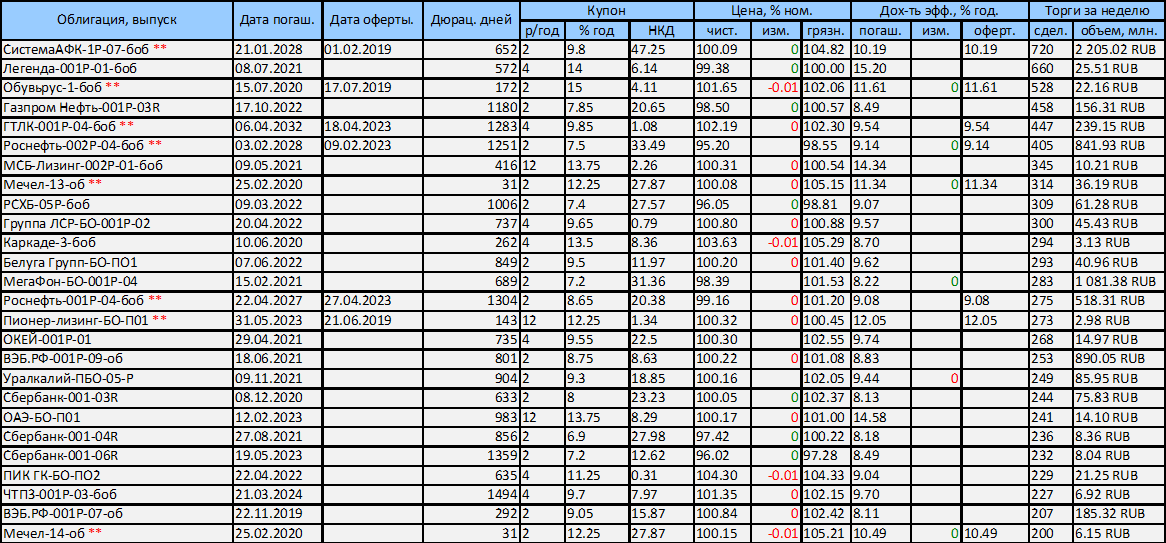

Перечень облигаций, вокруг которых совершено наибольшее число сделок

Источник: http://investcafe.ru/blogs/24545/posts/82594